Was ist YNAB und warum solltest du es nutzen?

YNAB steht für „You need a Budget“ (Du brauchst ein Budget) und ist die Grundphilosophie hinter der App eines freundlichen Steuerberaters, der auf seiner Website Geld verdienen wollte, um seine wachsende Familie zu unterstützen. In den letzten 20 Jahren hat sich die einfache Tabelle, die man für ein paar Dollar kaufen konnte, zu einer vollwertigen App mit Schulungen, Kundendienst und kostenlosen Konten für Studenten entwickelt.

Die Grundidee ist, dass alles Geld, das man bekommt, sofort zweckgebunden ist, so dass man immer weiß, wie viel Geld man für etwas zur Verfügung hat und ob man sich den Iced Latte bei Starbucks wirklich leisten kann oder ob es dann an anderer Stelle im Portemonnaie eng wird.

Grundsätzlich ist zu sagen, dass sich YNAB an ein überwiegend amerikanisches Publikum richtet, das “paycheck to paycheck” lebt, also etwa alle zwei Wochen einen kleinen Geldeingang hat und sich dazwischen mit Kreditkarten über Wasser hält. Das ist natürlich kein sehr deutsches Szenario, aber auch wir Vollblut-Kartoffeln können von einer cleveren monatlichen Planung profitieren und mit Hilfe der App wichtige Klarheit über unser Vermögen gewinnen.

Ich selbst benutze YNAB seit über 5 Jahren, habe damit Jobwechsel, Umzüge, mehrere neue Autos und einen Hausbau kalkuliert, durchlebt, abgerechnet und zusammengefasst und bin seit ich es benutze nie in die roten Zahlen gekommen. Es hilft mir ungemein, einen klaren Überblick über mein Budget zu behalten und vor jeder Ausgabe zu prüfen, ob sie sich wirklich lohnt oder ob ich lieber weiter auf das nächste große Ding spare. Es schränkt mich nicht im Geringsten in meinen Entscheidungen ein, aber es zeigt mir immer, wie eine Entscheidung für etwas gleichzeitig eine Entscheidung gegen etwas anderes ist, so dass ich ein besseres Gefühl dafür bekomme, ob ich wirklich eine neue Konsole kaufen oder lieber auf dem vorhandenen Gerät mit weniger Grafik weiterspielen sollte. Aber wenn ich weiß, dass ich keine größere Priorität habe als eine Switch 2 mit dem neuesten Super Mario Teil, dann ist das auch ganz klar in meinem Budget vermerkt und ich sehe, dass ich hier weniger Geld in meine Altersvorsorge stecke und mein Portfolio nicht auffülle. Es ist immer eine Abwägung, aber das Schöne an YNAB ist für mich, dass es nie mit erhobenem Zeigefinger meine Ausgaben als “gut” oder “schlecht” klassifiziert, sondern nur als finanziert oder über dem Budget. Alles andere bleibt mir überlassen und das finde ich gut so.

Am Ende dieses Artikels wirst du schneller als auf eine Push-Nachricht auf meinem YNAB Link klicken, weil wir damit beide einen zusätzlichen Monat gratis haben werden und du auch endlich so ruhig wie ich tausende von Euro ausgeben kannst. Ohne eine Sekunde schlaf darüber zu verlieren ob das jetzt eine gute, oder eine schlechte Idee war. Das klingt doch, als ob es sich lohnt, weiter zu lesen, oder?

2. Die Grundlagen von YNAB: Zero-Based Budgeting

Das Prinzip hinter YNAB ist das sogenannte Zero Based Budgeting, im Gegensatz zu anderen Tools ist hier nicht die Rückschau der Kern der Methode, sondern zu schauen, was du gerade an Kapital zur Verfügung hast und dieses möglichst ehrlich auf deine verschiedenen Prioritäten zu verteilen. Es geht nicht darum, was du noch an Einkommen haben wirst, sondern nur darum, was du gerade hast und dass du es verteilt hast, bis die Summe, die zur Verteilung zur Verfügung steht, 0 ist. In YNAB heißt das: “Jedem Euro einen Job geben”.

Warum tust du das? Weil du damit in die Zukunft schaust und die nächsten anstehenden Ausgaben sicher bedienen kannst. Wer fortgeschritten ist, denkt auch an die Autoversicherung im Januar oder die große Summe für die Weihnachtsgeschenke im Dezember, eben alle Ausgaben, die selten anfallen, und budgetiert dafür jeden Monat einen Teilbetrag, so dass, wenn sie anfallen, alles leicht zu bezahlen ist. Stressfreie Weihnachten, das klingt nach mir.

Der Hauptunterschied zwischen YNAB und beispielsweise einer Excel-Liste ist die Benutzererfahrung. YNAB hat eine liebevoll und wirklich gut programmierte App, die verschiedene Integrationen mit Bankkonten bietet (die ich in Europa aber nicht benutze) und viele andere nützliche Tools, um genau zu wissen, wo du stehst. Mit durchschnittlichen Ausgaben, durchschnittlichen Budgets, Zielen und verschiedenen Kategorien kannst du dir alles genau so einrichten, wie du es brauchst. Und im Gegensatz zur selbst erstellten Excel-Tabelle kannst du sicher sein, dass alle Berechnungen stimmen und eine Prognose, dass du noch 47 Jahre brauchst, um dein Sparziel zu erreichen, wenn du weiterhin jeden Monat so viel budgetierst, auch wirklich stimmt. Leider noch ohne Zinseszinseffekt.

Dafür, dass du diesen Service bekommst, ohne deine Daten zu verkaufen, musst du eine Gebühr von derzeit ca. 100 Euro im Jahr bezahlen, aber für den Service und die Leistung halte ich das immer noch für fair. Und wenn du überzeugend bist, kannst du deine ganze Familie davon überzeugen, mit dir zusammen YNAB zu nutzen, dann könnt ihr euch auch die Gebühr teilen und trotzdem bleibt die Privatsphäre eurer individuellen Budgets gewahrt.

Normalerweise gibt es in den Budgets grobe Einteilungen. Ich habe 3000 Euro, die verteile ich 500 Euro hier, 500 Euro da. In YNAB kann man natürlich auch runde Beträge eingeben, aber das System glänzt eigentlich nur, wenn man alles auf den Cent genau eingibt. Dann weiß ich genau, dass ich diese Woche noch 27,34 Euro für den Supermarkteinkauf habe und besser nicht so viele Chips und Schokolade kaufe. Ich weiß auch, dass ich jeden Monat 17,35 Euro für die oben erwähnte Autoversicherung zurücklegen muss, damit ich im nächsten Januar das Geld zusammen habe. Wenn ich alles so genau wie möglich aufschreibe, kann ich auch genau planen.

Und genaue Pläne helfen mir, bei meinen Entscheidungen zu bleiben und sie auch durchzuhalten, anstatt eine etwas grobe Idee beim ersten Gegenwind über den Haufen zu werfen.

Normalerweise sparen die Leute “einfach so” für irgendetwas, das kann man auch mit YNAB machen, aber es wird empfohlen, und so mache ich es auch, immer für etwas Bestimmtes zu sparen, und sei es ein Notfallfonds, in den man ein paar tausend Euro für die neue Waschmaschine legt, die nicht geplant war. Wenn meine Waschmaschine aber komische Geräusche macht, würde ich immer eine neue Kategorie Waschmaschine anlegen und hier ein Sparziel definieren. So bleibt mein Notgroschen intakt, wenn die Waschmaschine plötzlich den Geist aufgibt, denn dann bin ich vorbereitet.

3. Die 4 Gewohnheiten von YNAB

Früher nannte man das Regeln, aber eigentlich trifft es die Gewohnheiten besser, wie Jessy Mecham, Chef und Vordenker von YNAB und gelegentlicher Podcast-Host, sagt.

- Regel 1: Gib jedem Euro eine Aufgabe

- Normalerweise hast du ein regelmäßiges Einkommen. Wenn es am Ende des Monats auf deinem Konto eingeht, gib dir sofort Aufgaben für das ganze Geld. Bewahre nichts für den Notfall auf, sondern schiebe es in deine Kategorien, bis sie alle gut gefüllt sind. Wenn du etwas nicht finanzieren kannst, merkst du es jetzt und kannst umplanen.

- Regel 2: Akzeptiere deine wahren Ausgaben

- Jeder hat eine Vorstellung davon, wie er sein Geld ausgeben soll. 20% sparen, nicht mehr als 30% für die Wohnung ausgeben, so etwas in der Art. Wirf all diese Vorstellungen über Bord und akzeptiere, dass deine Situation so ist, wie sie ist. Du sparst im Moment nicht, weil du dein ganzes Geld für Wohnen und Essen ausgibst. Das ist okay! Verschließe nicht die Augen davor, sondern budgetiere deine tatsächlichen Ausgaben. Und wenn dir das Bild, das sich daraus ergibt, nicht gefällt, dann ändere zuerst dein Verhalten, bevor du an deinen Kategorien schraubst.

- Regel 3: Nimm das Leben wie es kommt

- Du machst einen Plan, das ist gut. Aber dann kommt alles anders. Es gibt ein tolles Konzert, zu dem du unbedingt gehen willst, aber deine Kategorie „Ausgehen“ ist schon leer. Jetzt hast du zwei Möglichkeiten. Du kaufst dir die Konzertkarten nicht, oder du verschiebst das Geld in deinen Kategorien so, dass es deine neuen Prioritäten widerspiegelt. In diesem Fall bedeutet das aber, dass du bewusst auf etwas anderes verzichtest. Zum Beispiel kannst du es dir in diesem Monat nicht mehr leisten, essen zu gehen, oder du kannst dir weniger neue Kleidung kaufen. Vielleicht reduzierst du sogar dein Sparziel für diesen Monat, weil es eine einmalige Gelegenheit ist, P!NK live zu sehen. Wofür du dich auch entscheidest, es ist alles möglich, was du in deinem Budget unterbringen kannst. Solange du deine realen Ausgaben bedienst, weißt du immer, wie viel Geld für Spaßaktivitäten übrig ist und kannst schnell entscheiden, ob etwas ins Budget passt oder lieber nicht. Genauso hilft es dir, Klarheit über deine Ziele zu haben – kaufst du die Tickets, leidet dein Sparziel. Ist es dir das wirklich wert? Ja, gut, dann wird dich niemand bei YNAB dafür kritisieren, denn es ist dein Budget, es gilt nur für dich und hier gibt es kein richtig oder falsch, es ist einfach ein Abbild deines Lebens.

- Regel 4: Altere dein Geld

- Diese Regel gilt vor allem für Menschen, die mehrmals im Monat Geld bekommen (z.B. Amerikaner mit einem Paycheck am Ende jeder oder jeder zweiten Woche) und trifft auf Kartoffeln mit monatlichem Gehaltseingang oft nicht zu. Trotzdem gibt es auch in Deutschland genug Menschen, die von Monat zu Monat mehr schlecht als recht mit ihrem Geld auskommen, in einen teuren Dispo rutschen oder eine Woche lang von Nudeln mit Ketchup leben müssen. Das geht zwar, ist aber auf Dauer schlecht für die Ernährung und Dispozinsen sind richtig teuer, deshalb sollte man sie unbedingt vermeiden. Und deshalb hilft dir YNAB erstens, einen Überblick zu bekommen, was du bis zum nächsten Geldeingang bezahlen musst, und zweitens zeigt es dir auch, wie lange du mit deinem Geld auskommst, also wie viele Tage zwischen Geldeingang und Geldausgabe liegen. Wenn dein Geld nicht für alles in einem Monat reicht, wird das Alter deines Geldes unter 30 sein. Mehr als 30 (= ein voller Monat) ist hier das Ziel von YNAB, mein persönliches Ziel ist mehr als 6 Monate – denn dann habe ich die berühmten 6 Monate für schlechte Zeiten gespart, auch wenn es vielleicht nicht so aussieht.

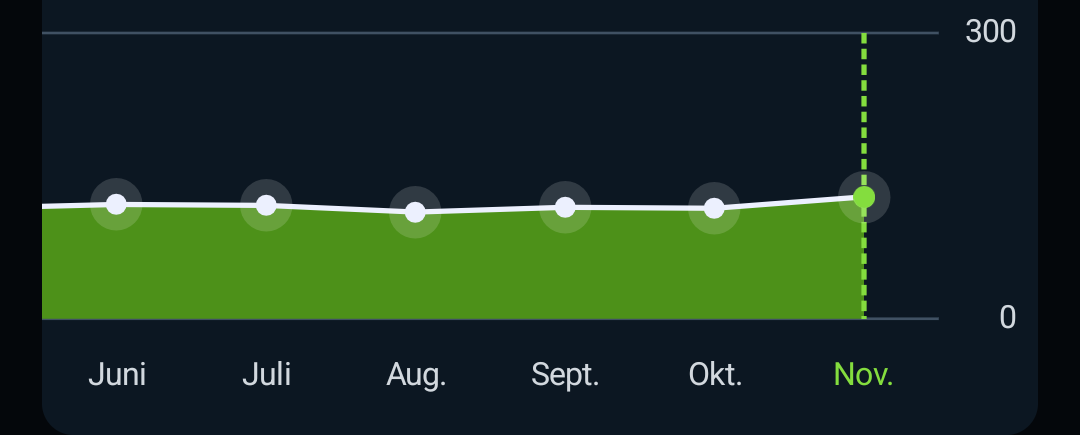

- Mein persönliches Age of Money:

und das meines Haushalts so:

4. Die wichtigsten Funktionen von YNAB

- Verknüpfen von Bankkonten: Automatisches Einpflegen vs. manuelles Budgetieren.

- YNAB bietet viele „Quality of life“-Integrationen, wie z.B. die automatische Verknüpfung mit Bankkonten. Dadurch werden deine Umsätze direkt auf dein Konto geladen und du musst weniger manuell eingeben. Ich benutze diese Option aber bewusst nicht, weil ich gerne genau weiß, was in meinem Budget passiert. Deshalb gebe ich jede Ausgabe von Hand ein, im Supermarkt an der Kasse oder beim Bäcker an der Theke. So weiß ich genau, wie viel ich gerade in welcher Kategorie ausgegeben habe, was noch übrig ist und wie ich die nächsten Tage mit mehr oder weniger Ausgaben gestalten kann, bis der neue Monat kommt und ich wieder neues Geld zum Ausgeben habe. Es macht einem auch noch einmal bewusst, dass man gerade Geld ausgegeben hat, das nun nicht mehr für andere Zwecke zur Verfügung steht. Das ist manchmal sehr hilfreich, um unüberlegte Spontankäufe zu vermeiden.

- Echtzeit-Tracking von Ausgaben (auch mobil).

- Der einfachste Weg, dein Budget im Auge zu behalten, ist, jede Ausgabe in YNAB zu erfassen, sobald sie anfällt. So weißt du genau, wo du stehst, Tracking in Echtzeit. Aber im Gegensatz zu anderen Budget-Angeboten ist YNAB nicht in einem ständigen Rückblick gefangen – ja, du kannst, wenn du willst, sehen, dass du letzten Monat 57 Euro für Restaurantbesuche ausgegeben hast. Aber YNAB wertet das nicht aus, sondern sagt dir, dass du diesen Monat noch 3 EUR übrig hast. Wenn du jetzt essen gehen willst, musst du entweder sehr billig sein oder du nimmst Geld aus einem anderen Zukunftstopf und legst es in deine Kategorie Essengehen. Und da siehst du wieder, wie deine Prioritäten wirklich sind.

- Sparziele und Zielverfolgung.

- Eine weitere praktische Funktion von YNAB sind die Sparziele und die Zielverfolgung, die ich sehr oft benutze, weil sie mir hilft, einen Anhaltspunkt zu haben, wie viel Geld ich einer Kategorie zuweisen muss. Es gibt verschiedene Arten von Zielen, allgemeine, die jeden Monat einen bestimmten Betrag zum Sparen angeben (Notfallfonds, Altersvorsorge) und solche, die einen bestimmten Betrag zu einem bestimmten Zeitpunkt in der Zukunft festlegen. So kann das Sparen auf jeden Monat verteilt werden, sparst du in einem Monat nicht so viel, erhöht sich das Ziel in den Folgemonaten entsprechend. So kannst du schon im Januar mit dem Sparen für Weihnachten beginnen und die stressfreieste Weihnachtszeit deines Lebens erleben. Zumindest was die Finanzen angeht. Mit Tante Inge kann ich dir leider nicht helfen.

- Berichte und Analysen: Wie man seine finanzielle Lage langfristig im Blick behält.

- Ursprünglich hatte YNAB vor allem ein Maß, um zu beurteilen, ob man die Methode richtig anwendet oder nicht – das Alter des Geldes. Es misst, wie viele Tage zwischen dem Einnehmen und dem Ausgeben eines Dollars vergehen. Das Ziel der Methode ist es, mehr als 30 Tage zu haben, denn dann bist du, typisch amerikanisch, zwei Gehaltszahlungen voraus. So hat man einen Puffer und kann entspannter auf unerwartete Ausgaben reagieren. In Deutschland erfolgt die Lohn- oder Gehaltszahlung in der Regel am Monatsende oder in der Monatsmitte, auf jeden Fall aber nur einmal im Monat. Insofern ist es wichtig, dass dein Geld mindestens einen Monat auf deinem Konto bleibt, damit du auch auf spontane Situationen reagieren kannst. Ein längerer Zeitraum ist natürlich viel besser. Das Alter meines Geldes schwankt gerne im Laufe des Jahres, aber ich falle nie unter 60 Tage. Das bedeutet, dass jeder Euro, den ich verdiene, mindestens zwei Monate auf meinem Konto liegt, bevor ich ihn wieder ausgebe. Minimum Sicherheit – check. Gründe für sinkende Werte können größere Ausgaben wie ein Autokauf oder eine Sondertilgung eines Kredits sein – sie müssen also nicht unbedingt schlecht sein, du solltest sie nur im Auge behalten und darauf achten, dass du mindestens mehr als einen Monat im Plus bist. Sonst landest du wahrscheinlich öfter im Dispo und der Dispo ist der teuerste Kredit, den du haben kannst. Neben dem Alter deines Geldes hat YNAB inzwischen eine ganze Reihe von Analysen, die je nach mobiler oder Webansicht unterschiedlich dargestellt werden, aber durchaus hilfreich sind, um die einzelnen Ausgaben in Relation zu anderen Ausgaben zu setzen. Wie diese Analysen genau funktionieren, erkläre ich zu einem späteren Zeitpunkt.

Fazit

YNAB ermöglicht es dir, dein Geld zu planen und darüber nachzudenken, wie du es ausgeben möchtest. Es schützt dich vor Spontankäufen, hindert dich aber nicht daran, etwas zu kaufen, wenn du es wirklich willst.

Am Ende des Tages ist es eine klare Darstellung deiner persönlichen Prioritäten für dein Geld und damit für dein Leben. Nicht mehr, aber auch nicht weniger. Und es ist freundlich und klaut nicht deine Kundendaten.

Wenn du neugierig geworden bist, abonniere diesen Blog, denn ich habe noch viele Erklär-Bär-Artikel zu YNAB und anderen Geldthemen geplant, und wenn du richtig Lust auf Budgetieren bekommen hast, dann nimm diesen Link und probiere YNAB 34 Tage lang kostenlos aus. Wenn es dir danach gefällt und du ein Abo abschließt, bekomme ich auch einen Monat geschenkt, wenn nicht, hast du hoffentlich trotzdem viel über dich und dein Geld gelernt. Also auf jeden Fall ein Gewinn.

Betty out

Schreibe einen Kommentar